Выбор между кредитом или лизингом обычно упирается в размер процентной ставки. Но не всегда то, что с виду дешевле, может оказаться выгоднее. Почему? И как не получить лизинг под видом рассрочки? Разбираемся на примерах.

Преимущество — доступность

Минчанин Игорь купил в лизинг машину в 2017 году. Лизинговая компания согласилась на меньший первоначальный взнос, чем требовал банк, плюс в доходах учли не только зарплату, но и проценты по вкладу. В договоре с привязкой к валюте ставка оказалась ниже, чем банковское предложение без учета курса, объясняет Игорь:— У меня были сбережения, но они лежали в безотзывном валютном вкладе на выгодных условиях, а машина нужна была срочно. Через полтора года снял деньги и окончательно выкупил автомобиль.

Игорь обращает внимание: и в кредите, и в лизинге надо было оформить полное автоКАСКО на автомобиль. В первом случае банк предлагал выбрать страховщика самостоятельно, во втором — было предложение от партнера лизинговой организации и ставка оказалась ниже, чем в среднем по рынку.

Впрочем, признает минчанин, были и минусы:

— До выкупа машина принадлежит компании. Это давит не только морально: у меня в договоре, к примеру, были прописаны и некоторые требования по обслуживанию автомобиля.

Начнем с главного: отличие лизинга от кредита. Ключевое: кредит — это деньги. Как кредитополучатель распоряжается ими или купленным за них имуществом, банку все равно — это собственность кредитополучателя. Для банка важно лишь, чтобы деньги были возвращены в срок и за них были уплачены проценты.

В лизинге механизм иной. Здесь компания — лизингодатель — покупает имущество от указанного продавца и предоставляет его лизингополучателю в пользование с правом последующего выкупа (либо без него). Это финансовая аренда. Только когда будет выплачена вся стоимость покупки, оплачено вознаграждение и покрыты инвестиционные расходы лизингодателя, право собственности перейдет к клиенту. Так что нужно быть готовым к определенным ограничениям: к примеру, в некоторых договорах прописано, что машину в лизинге нельзя использовать для работы такси. Продать предмет лизинга тоже не получится.

С другой стороны, как раз тот факт, что право собственности переходит к владельцу только после выкупа, несет определенные плюсы. Директор Ассоциации лизингодателей Сергей Шиманович объясняет:

— Лизинг — более доступная процедура финансирования. Право собственности на объект позволяет предъявлять требования к лизингополучателям ниже, чем в случае кредитования банком.

Более того, зачастую не требуется дополнительного обеспечения — например, поручителей или залога.

Продать с возвратом

Александра живет с сыном и мамой. В перспективе семья планирует разъезжаться. Стоимость их теперешней квартиры — около 120 тысяч рублей. Присмотрели однушку за 100 тысяч. Женщина говорит, что один из самых удобных вариантов — продать лизинговой компании старую квартиру, чтобы та сдала ее им же в финансовую аренду с правом выкупа:— Менеджер подсчитал, что мы сможем получить на руки около 96 тысяч рублей. 20% — аванс. Мы должны будем ежемесячно вносить примерно по 1444 рубля в течение 20 лет, последний платеж — около 2600 рублей. Ставка — 17,5%. Банковский кредит предложили под 15% годовых, ежемесячный платеж, если взять ту же сумму, — почти 1640 рублей плюс нужно будет вносить первоначальный платеж.

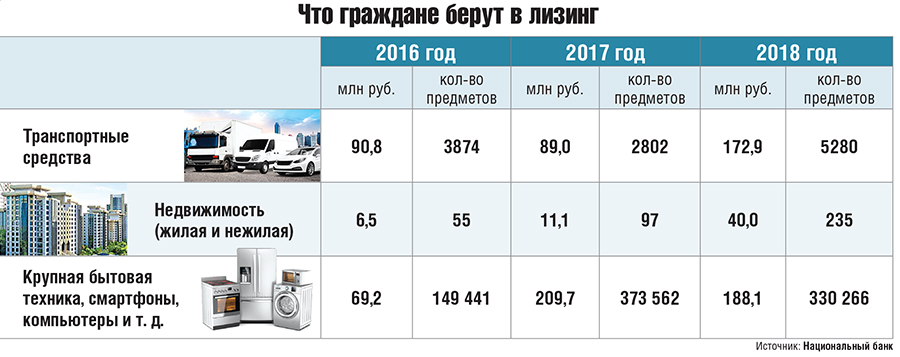

Это так называемый возвратный лизинг: компания выкупает что-то у клиента и сдает ему же в финансовую аренду с правом выкупа. В лизинг можно приобрести по сути любой товар длительного пользования.

Сам механизм лизинга выглядит так. Клиент вносит аванс — как правило, от 10 до 40% стоимости — и получает в пользование желаемый предмет. Затем ежемесячно на протяжении обозначенного в договоре срока — от 1 до 20 лет — перечисляет лизинговые платежи, которые включают в себя помимо прочего вознаграждение лизинговой компании. Ставки примерно от 10 до 20% — процент считают от невозмещенной суммы инвестиционных затрат лизингодателя в части стоимости предмета лизинга.

В конце срока договора нужно выплатить еще выкупную стоимость — ее размер оговорен заранее, обычно он варьируется от 1 до 25% стоимости. Чем ниже сумма, тем на меньший остаток будут начисляться проценты.

Чтобы понять, во сколько действительно обойдется сделка, нужно смотреть на процент удорожания. Это сумма, которую клиент переплачивает сверх стоимости предмета лизинга. Сергей Шиманович поясняет:

— Процентная ставка, как правило, считается от невозмещенной суммы инвестиционных затрат лизингодателя в части стоимости предмета лизинга, а процент удорожания — от стоимости в целом. И при прочих равных процент удорожания изначально всегда будет ниже.

Возвращать деньгами

Житель Гомельской области Александр взял в долг телефон стоимостью 170 рублей. В течение года надо было вернуть 250. Первые месяцы парень платил, потом договорился с родителями, что погашать долг будут они. Но те с задачей не справились.

Примерно через год пришло письмо — нужно вернуть 2900 рублей. Размер долга Александра поразил. В итоге путем переговоров удалось снизить размер штрафа. Молодого человека возмутил, впрочем, не только размер пени — он не до конца понимал, что имеет дело не с рассрочкой, а с лизингом. Кроме того, был не в курсе о не поступлении платежей: если бы узнал об этом раньше, утверждает, ситуацию исправил бы без излишней нервотрепки.

Подобный случай не единичен. С начала прошлого года в Национальный банк поступило 18 жалоб граждан с претензиями к лизинговым организациям. Из некоторых обращений стало известно о случаях заключения лизинговых сделок при посредничестве третьих лиц. Граждан не всегда знакомили с сутью и условиями заключаемых сделок, в результате они подписывали договор финансовой аренды, полагая, что с ними заключен договор купли-продажи с рассрочкой платежа. В содержание подписываемых документов обратившиеся не вникали, рассказывает начальник управления методологии небанковских операций Главного управления регулирования некредитных финансовых организаций Национального банка Александр Дедков:

— Отдельные лизинговые организации предусматривали в договорах финансовой аренды размеры неустоек за ненадлежащее исполнение условий договора, явно несоразмерных последствиям нарушения обязательств.

Еще один важный момент поясняет Василина Корзун, адвокат Минской городской коллегии адвокатов:

— Что касается возможности уменьшить неустойку, суды идут на это крайне редко. Учитывается, что лизингополучатель на протяжении долгого времени не выполняет свои обязанности по договору или выполняет их ненадлежащим образом, а также то, что презюмируется осведомленность граждан, подписавших договоры, о своих правах и обязанностях, последствиях неисполнения обязанностей.

В Национальном банке перед заключением договора советуют внимательно изучать его условия, а также выбранную компанию. Это позволит в последующем избежать проблем, связанных с исполнением лизингодателем своих обязанностей по договору лизинга, в том числе по информированию о начисленных неустойках и передаче предмета в собственность лизингополучателя.

ВОПРОС

Как быть неплательщикам

Получить обратно предмет лизинга компании невыгодно, цель — возместить затраты. Если возникли трудности с платежами, действовать следует так же, как и с банками — обращаться в компанию, объяснять ситуацию и договариваться об отсрочках или уменьшении ежемесячных платежей.

Все нюансы по поводу расторжения сделки, изъятия предмета лизинга, возврата внесенных платежей следует внимательно изучить в договоре. Если дело доходит до расторжения сделки, например, по лизингу жилья, механизм такой: если к моменту расторжения договора лизингополучатель не выплатил половину стоимости жилья, квартиру заберут, а внесенные деньги не вернут. Если выплачено 50% и более — жилье изымут, но с компенсацией, порядок которой четко определен законодательством.

Покупка в лизинг жилья набирает популярность. Юридические нюансы были урегулированы в конце 2017 года. В результате, если на 1 января 2018-го было заключено 140 таких договоров, то на начало 2019-го — уже 364. Притом что такую услугу в стране оказывают только три организации: к компаниям, финансирующим покупку жилья, закон предъявляет повышенные требования.gavrusheva@sb.by